家を売って住み替える手順と5つの注意点!費用や税金についても解説

2022年4月から、住宅ローン控除の制度が大きく改正されます。今回の改正で、これから住宅を購入する方にどんな影響が出るのでしょうか?

それを知るためには、改正の前後で何が変わるのかを把握しておくことが大切です。

「よくわかってないまま購入してしまい、支払いに苦しんでいる…」等のケースに繋がらないように、購入前にしっかり理解しておきましょう。

※こちらの記事では、住宅ローン控除について初めて勉強する方にも分かりやすいようにまとめています。さらに詳しく知りたい方は、こちら(令和4年度税制改正の大綱)より1次情報をご参照ください。

目次

そもそも、住宅ローン控除とは何でしょうか?

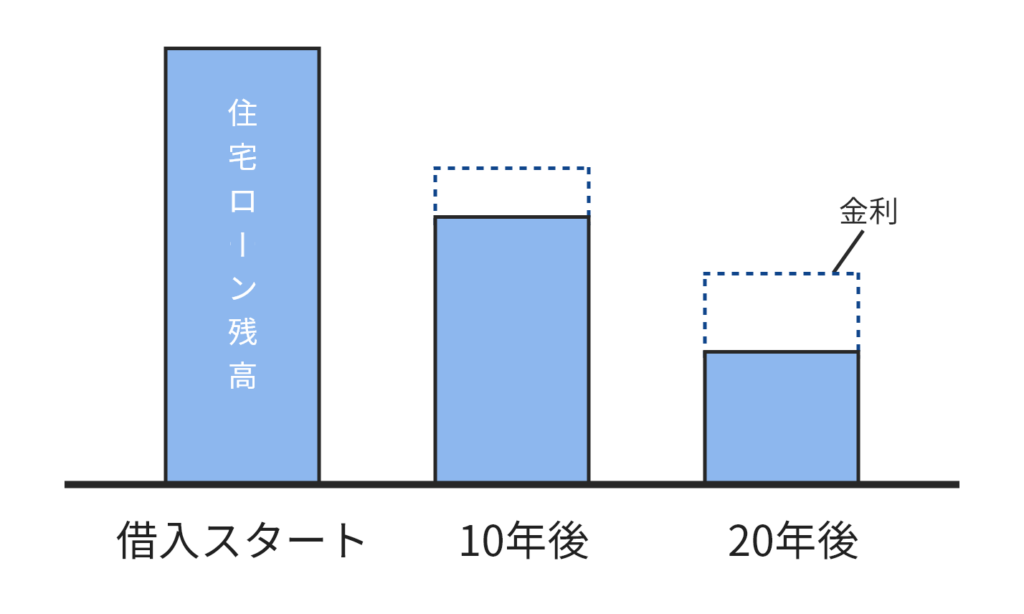

この制度は、住宅ローンを利用して住まいを購入する方向けに、ローン利息分の支払い負担を軽減させるために設けられました。借入期間中、金利はずっと増え続けます。この金利支払い分を援助するのが住宅ローン控除の役割です。

2021年時点(改正前)の制度を見てみると、「年末時点での住宅ローンの残高の1%」が控除されていました。

つまり、年末時点で残高が4,000万円なら、年間で最大40万円が控除されます。10年間控除され続けるため、40万円×10年で最大400万円が控除されました。

2021年時点の住宅ローン控除制度は、令和元年(2019年)に消費税が10%へ引き上げられたときに定められました。2021年で終了予定でしたが、コロナの影響などで延長が決まり、それに伴い一部改正されることとなりました。控除率や控除期間など多くの項目が変更されています。

では、どうして改正になったのでしょうか。

それは、「住宅ローン控除額>支払利息額」という歪な状態が続いていたからです。

改正前は、控除額がローン残高の「1%」であるのに対して、支払利息額はローン残高の「0.4~0.6%」ほどしか課せられていませんでした。つまり、受け取る金額が支払利息額より多くなっていたのです。

これは一見、得しかないように見えます。しかし、住宅ローンを組むと金利額を上回る控除額を受け取れるので、一括で購入した人よりも得をしてしまう不公平な状態でした。

これを是正するのが、今回の改正の目的といわれています。

改正点として注目されるのは、以下の通りです。

控除額が利息支払額より多くなる逆ざや状態を解消するために、控除率が「1%」から「0.7%」に減少しました。住宅ローンを「変動金利」と「固定金利」のどちらで組むかによって、受ける影響は変わってきます。

変動金利の場合、多くの銀行が金利を0.4~0.6%で設定しています。控除率が0.7%なので、「住宅ローン控除額>支払利息額」の状態は解消されませんが、その差が縮まる見込みとなっています。

しかし、融資を受ける銀行やお客様の属性(年収、勤務先、勤続年数など)により、利率は変動します。0.7%を超える金利を設定される可能性は十分考えられます。

また、変動金利制は経済動向の影響を強く受けるというデメリットがあります。ここ数年はマイナス金利政策により、史上最低水準の金利が続いています。この状態はしばらく続く予想ですが、絶対ではありません。景気次第では、0.7%を大きく上回る利率を設定されるリスクも抱えています。

対して固定金利制であれば、長期間金利が固定され、経済動向の影響を受けにくいメリットがあります。しかし、利率は0.7~1.3%程度で、変動金利よりもベースが高く設定されています。今回の控除率修正の影響を受けやすいのはこちらでしょう。

約7割の方が変動金利でローンを組んでいますが、経済の動向を完璧に読むのが不可能な限り、どちらがいいかははっきりと言えません。どちらを選択するべきかは、お客様の考え方によるでしょう。

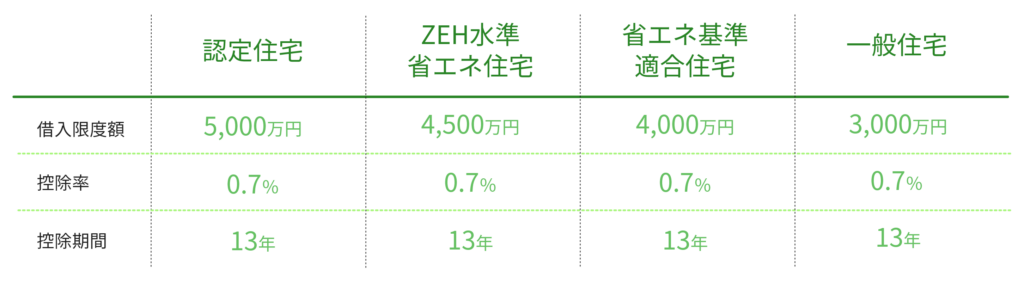

控除を受けられる期間は原則10年(特例13年)でしたが、新型コロナウイルスの感染拡大などの影響で、「原則13年」に変更となりました。

控除率は、13年間通して一律0.7%となっています。

ただし、13年間に延長されるのは新築住宅もしくは不動産会社が再販する消費税課税住宅のみです。一般の売主様が売却する中古住宅は「10年間」で据え置きとなります。

借入限度額は「4,000万円」から「3,000万円」にまで引き下がりました。

2021年は4,000万円の1%=40万円が年間の最大控除額でした。しかし、2022年からの年間最大控除額は、3,000万円の0.7%=21万円にまで縮小されます。

ただし、借入限度額3,000万円というのは、省エネ基準を満たしていない一般住宅のみです。認定住宅やZEH住宅、省エネ基準適合住宅は借入限度額が上乗せされます。

ここでいう所得制限とは、一定以上の所得がある人を控除の対象から外すことを指します。2021年は所得が「3,000万円以上」の方が対象外となっていましたが、2022年からは「2,000万円以上」に引き下げられます。

ただし、年収が2,000万円以上あると、住宅ローン控除が受けられないというわけではありません。サラリーマンの場合は「給与所得=年収-給与所得控除(最大195万円)-特定支出控除(最大65万円)」が所得額となります。

その他、副業などの所得も考慮したうえで、合計所得が2,000万円を超えると所得制限にかかることになります。

また、床面積が40㎡以上50㎡未満の住宅については、所得制限が1,000万円を超えると所得制限にかかります。

2021年まで、住宅ローン控除は一定の築年数を下回る中古住宅にしか適用されませんでした。(耐震性を証明する書類がある場合は含まず)「一定の築年数」とは、以下の通りです。

この点が、2022年度の改正により「1982年以降に建築された住宅=新耐震基準適合住宅」に緩和されます。

たとえば、1983(昭和58)年築のマンションは、これまで耐震基準適合証明書・既存住宅性能評価書・既存住宅売買瑕疵保険付保証明書のいずれかの書類がなければ住宅ローン控除の対象となりませんでしたが、2022年度からは書類による証明なしで対象となります。

ここまで住宅ローンの改正内容についてまとめてきました。

年間の最大控除額は21万円である(一般住宅の場合)と説明しましたが、年末時点でのローン残高が3,000万円以上でも満額が控除されるとは限りません。

住宅ローンの支払いを続けているAさんを例に挙げて計算してみましょう。

年末時点でのローン残高は3400万円ですが、2022年度の改正からは控除の対象となる最大借入額が3,000万円なので、Aさんの年間控除額の上限は21万円となります。

ここで重要なのは、住宅ローンから直接控除されるのではなく、所得税と住民税から控除されるという点です。

本来支払うべき所得税額は「約10万円」なので、所得税分は全額が控除されます。控除額の上限は「21万円」なので、控除できていない額は「11万円」です。控除しきれなかった額については、住民税から控除されます。

Aさんの住民税額は約20万円ですが、住民税額からの控除は上限が決まっており、前年の課税総所得金額の5%(最高97,500円)までとなります。Aさんは前年の課税総所得金額が98,000円なので、上限額の97,500円が控除額となります。

最終的にAさんの場合、所得税分「10万円」+住民税分「9.75万円」=「19.75万円」が控除額となります。

初めて住宅ローン控除の適用を受けるには、確定申告が必要になります。入居した年の翌年に、次の必要書類を申告書に添付し、納税地の税務署長に提出します。

これらの書類は、税務署や法務局、金融機関、不動産会社などで手に入れられます。確定申告の期間は毎年2月16日~3月15日ですが、住宅ローン控除などの還付を受けるためだけの申告なら、確定申告期間に限らず翌年1月1日から5年間いつでも申告することができます。

改正後の住宅ローン控除について解説してきました。ミタカ不動産には、住宅ローンに詳しいスタッフが多数在籍しています。もっと詳しく話を聞きたい方や、自分の場合はどうなるのかシミュレーションしたい方は、ぜひご相談ください。