住宅展示場では何を見るの? 事前に準備しておくことと現地で確認すること

住宅を購入する際、住宅ローンを利用する方がほとんどだと思います。

住宅ローンの融資を受けるには、「事前審査」と「本審査」の2段階の審査に通らなければなりません。特に事前審査に申込む前は、「住宅ローンの審査って何を準備すればいいの?」「どんなところを見られるの?」などわからないことばかりだと思います。そのため、「難しそう」や「通るか不安」と感じる方が多くいらっしゃいます。しかし逆にいえば、これらのことを事前に知ってしっかり準備できれば、安心して審査に臨むことができます。

そこで、この記事では事前審査に申込むために準備することや審査の流れ、審査で金融機関が見ていること等を解説していきます。

目次

住宅ローンにおける事前審査とは、住宅ローンに正式に申込む前に、申込者の返済能力などを必要最低限の情報を用いて、短期間で判断する審査のことです。不動産の売買契約を結んだ後に、住宅ローンの融資が受けられないことがわかると、買主様・売主様双方に不利益となってしまいます。そのため、契約前に事前審査を行うのです。

事前審査の結果が出るまでの日数は3~4日です。無事通過したら、土地や戸建ての売買契約に進みます。本審査は事前審査よりも慎重に調査するため、結果が出るまで1~2週間ほどかかります。本審査も無事に通過したら、住宅ローンの融資を受けられます。

※売買契約したのに本審査で落ちてしまい、住宅ローンを受けられなかった場合は、契約を白紙に戻せる「ローン特約」という措置があります。

上の図では、購入する物件(土地・新築戸建など)を決めてから事前審査をする流れになっていますが、ここは順番が前後しても問題ありません。事前審査は、基本的には不動産売買契約を結ぶ前ならいつでも受けることができます。一般的には、気に入った土地や戸建が見つかったときや、1から建てる注文住宅の場合は、建築費用の概算ができたときに審査を受ける方が多いです。

・運転免許証

・健康保険証(最近は省略されることも多い)

・収入確認書類(前年分の源泉徴収票など)

・物件の情報が記載された書類(購入したい土地や新築戸建のチラシ、概要書、見積書など)

・カーローンやカードローンなどがある場合は、その詳細がわかる書類

事前審査に通過するためには、それぞれの金融機関が定める一定以上の基準を満たす必要があります。

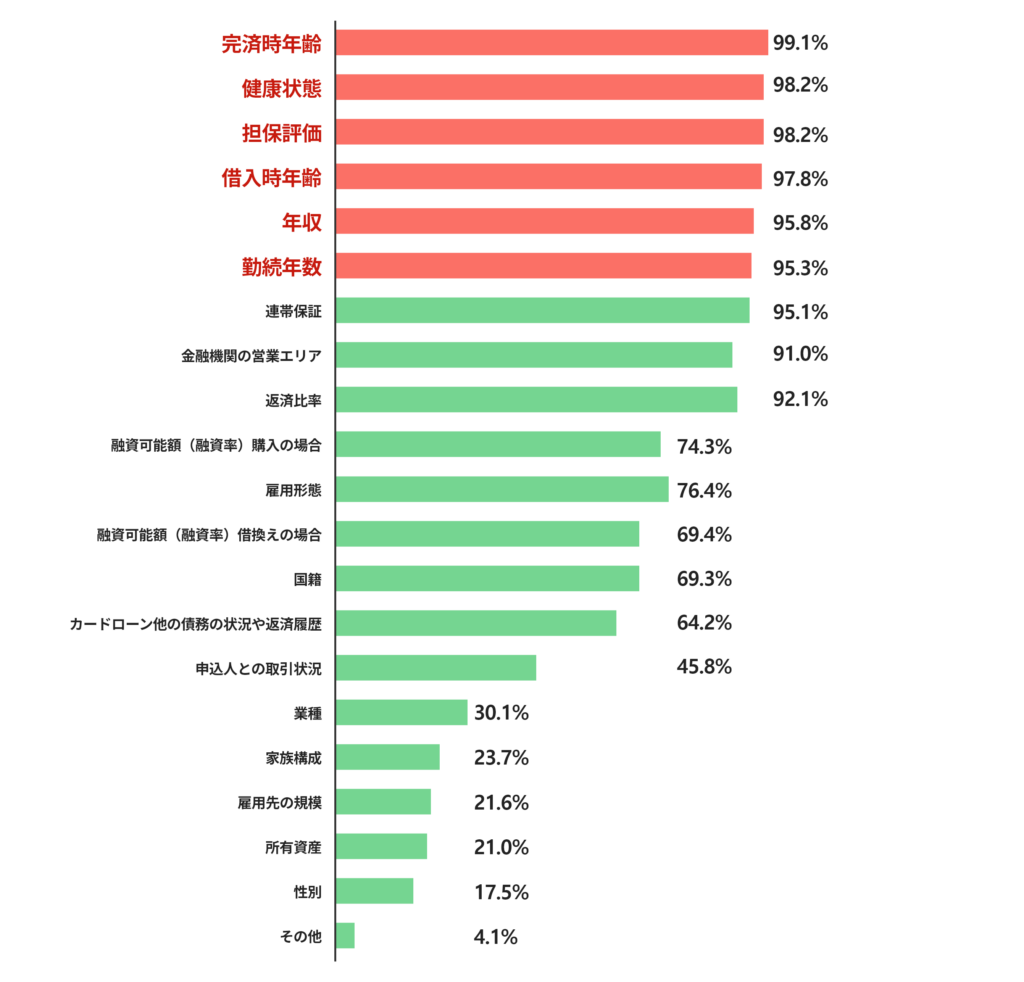

考慮される項目は下記の21項目です。

・健康状態と完済時年齢

ほとんどの金融機関では、健康状態や80歳未満で完済できるかを最も重視しているようです。借主様が亡くなってしまったり、ご病気やケガで働けなくなったりして、返済が不可能になってしまうことを懸念しています。

・担保評価

住宅ローンを融資する際、返済が滞ってしまった場合に備えて購入する戸建と土地を担保に設定し、実際に返せなくなったら差し押さえをしてローン残高の支払いにあてます。そのために、購入する物件の資産価値を評価します。

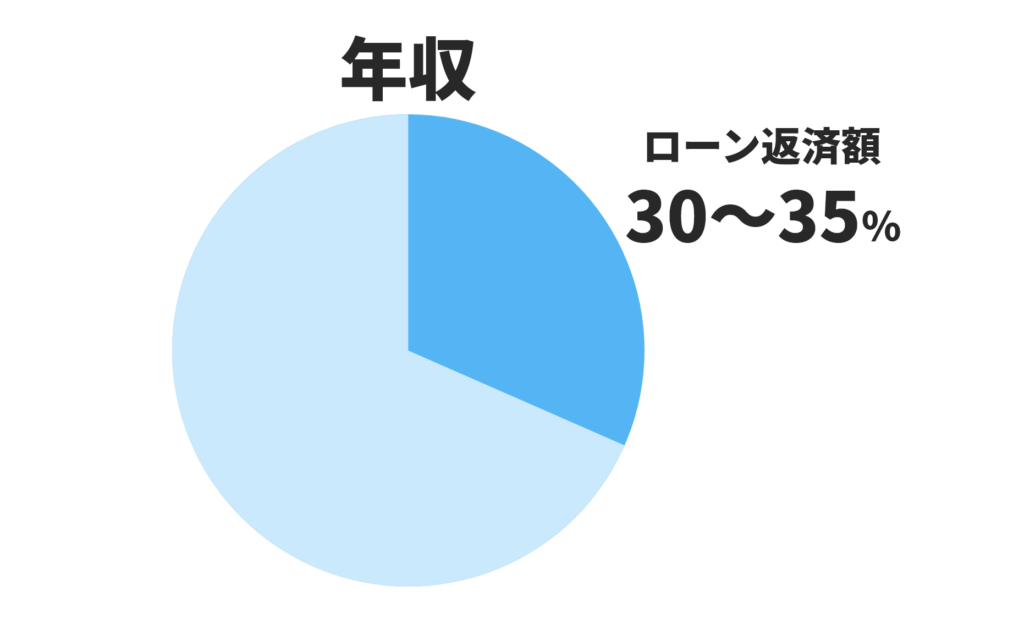

・年収と返済比率

返済比率とは年収に対する年間のローン返済額の割合(カーローン等も含む)です。審査時の返済比率は30~35%以下が目安となっています。

・勤続年数

1年以上を基準とする金融機関が多いといわれています。しかし、勤続年数をあまり重視していない金融機関もあります。その代わり利率が高めに設定されていることが多いので、時期に余裕があれば勤続1年以上経過してから住宅購入を検討された方がいいでしょう。

また、信用情報に傷がないかも審査の大きなポイントになります。

住宅ローンは35年間という長いスパンで組むので、融資を行う金融機関もより慎重になります。この人に融資してちゃんと全額返ってくるのか、過去のデータを見て判断することになります。この信用情報に傷があると、融資の許可が下りなくなるかもしれません。

信用情報の調査は、基本的に『指定信用情報機関』が管理するデータの照会で行っています。指定信用情報機関にはCIC、JICC、KSCの3社があり、これらの情報機関に個人信用情報の開示請求をかけて行われます。

クレジットカードの支払い遅延などを起こすと、指定信用情報機関が管理する記録に『異動情報』(いわゆるブラックリスト)として登録されます。この異動情報に登録されると、ほぼ間違いなく審査に通らなくなってしまいます。

CIC(クレジットカードなどの信用情報を記録する機関)は、個人でも情報の開示請求を行うことができます。もし信用情報に不安があるときは、事前審査を申し込む前に確認してみるといいかもしれません。

クレジットカードの支払い遅延などを起こすと、指定信用情報機関が管理する記録に『異動情報』(いわゆるブラックリスト)として登録されます。この異動情報に登録されると、ほぼ間違いなく審査に通りません。CIC(クレジットカードなどの信用情報を記録する機関)は、個人でも情報の開示請求を行うことができます。もし不安があるときは、事前審査を申し込む前に確認してみるといいかもしれません。

では、具体的にどんな情報が「金融事故」として指定信用情報機関に登録されるのでしょうか。

・クレジットカードの支払い遅れ

金融事故として記録されるのは、3カ月以上の長期間にわたって滞納している場合のみです。2〜3日支払いが遅くなった程度であれば記録されません。ただし、滞納を短期間に何度も繰り返している場合は記録されることがあります。

・任意整理や自己破産手続きをした

任意整理とは、将来支払う債務の利息分をカットし、元本のみを3~5年の分割で完済するための手続きです。異動情報に登録されるのは、任意整理の手続きを行い、相手の金融機関と和解が成立した日から5年間となります。

自己破産は、借金の返済ができなくなった場合に、裁判所に申請して「免責許可」をもらい、借金の支払いを免除してもらう手続きです。自己破産をすると、CICとJICCには5年間、KSCは10年間異動情報に登録されます。

・奨学金の返済の滞納

奨学金の返済を長期間に渡り滞納していた過去があると、住宅ローンの審査に通りにくくなります。

・携帯電話の本体分割購入代金の未納

意外と見落としがちなのが、スマホの本体分割購入代金の未納です。これはクレジット会社を経由したクレジット契約であるため、滞納するのはクレジットカード料金の延滞と同じと判断されます。

金融機関によって審査する基準は異なります。1つめの金融機関では通らなかったとしても、まったく同じ条件で2つめに申し込んだらすんなり通ったという例はよくあります。また、金融機関は落ちた理由を教えてくれないので、対策を立てづらいという特徴もあります。

そのため、「最初から複数の金融機関に同時に申し込むこと」と、「金融機関ごとの傾向を知り、通りそうなところに狙い撃ちすること」が審査に通る確率を上げるための実質的な対策となります。

3~4行までなら、同時に複数申し込んでも審査で不利に働くことはありません。1つめに落ちてから2つめに申し込むと時間がかかってしまいます。また、必要書類はどこの金融機関もほとんど同じなので、一緒に用意すれば手間はほとんどかかりません。あとで余計な手間を取られない為にも、最初から複数の金融機関に申し込んでおきましょう。

しかし、注意しなければならないのは、あまりに多くの金融機関に申し込んでしまうと、審査する担当者への印象が悪くなる可能性があることです。十何行も申込みをしていたら、「この人は自分のところで借りる気はないのでは?」と思ってしまいますよね。

3~4行の金融機関に同時に申し込むのが、不要な待機時間もなく、担当者に与える印象も悪くならないのでおすすめです。

金融機関によって審査の傾向に特徴があります。審査基準を高めにしている代わりに、金利が低く設定されていたり、逆に審査が緩めの代わりに金利が高めに設定されているところもあります。

審査の傾向を知ると、「個人の属性に自信があるから、審査が厳しめで金利が安いところに申込む」「転勤したばかりでも融資してくれる銀行に申込もう」というように、自分に合った金融機関を狙い撃ちすることができます。

詳細まで書き込むとかなりの紙幅を割いてしまうので、岐阜エリアの金融機関を大きく「金利が低いところ」と「審査が通りやすいところ」に分けてご紹介します。

【岐阜エリアで金利が低い金融機関】

・東農信用金庫 0.4~055%程度

・大垣共立銀行 0.625%程度

・十六銀行 0.625%程度

・岐阜信用金庫 0.625%程度

【岐阜エリアで審査に通りやすい金融機関】

・岐阜商工信用組合

・東海ろうきん

もちろん、「金利が低いからいい」「通りやすいからここに申込む」という単純な話ではありません。住宅ローンについて勉強していくと、「団信の保証が厚いところがいい」「ローンの組み方に幅があるところがいい」など様々な要望が出てくると思います。

選択した金融機関が違うだけで、最終的な総返済額が何百万円も変わるケースも珍しくありません。ミタカ不動産は、これまでの蓄積から岐阜エリアの金融機関ごとの特徴を把握しています。ぜひご相談ください。

事前審査での返済比率の基準は30~35%以下といわれています。返済比率とは、年収に対する年間ローン返済額の割合のことです。(住宅ローンだけでなく、カーローンやカードローンも含めた額の合計で見られます)

しかし、30~35%というのは、あくまで借入れができる上限額であり、借主様の生活状況は考慮されていません。最大額まで借入れしてしまうとローン支払いが家計を圧迫し、生活が厳しくなってしまいます。

必ず注意しなければならないのは「借入可能額≠返済可能額」ということです。家族構成やライフスタイルなどによって、毎月無理なく支払い続けられる金額は大きく変わります。

例として、年収が同じ400万円のAさん、Bさんを見てみましょう。

A さんは奥様と二人暮らしで、これからも子どもを授かるつもりはないので、自由に使えるお金の割合が多くなります。対してBさんは、奥様と子ども2人の4人家族で、将来子どもを大学に通わせる資金を毎月の給料から貯蓄しています。

このように同じ年収でも 、住宅ローン返済に充てられる額が大きく異なることがわかるでしょう。しかし、不動産会社や建築会社によっては、返済可能額を超えてローンを組ませようとするところもあります。もちろんお客様の生活を最優先し、無理なく返済できる額に収めさせる不動産会社、建築会社もたくさんあります。大切なのは話を鵜呑みにせず、ご自身の家族構成(将来増えるかもしれない人数も考慮)や何にお金をかけたいのかなどを見直して、きちんと返せる額を把握することです。

岐阜ナビの運営をしているミタカ不動産では、事前審査のサポートも行っています。必要書類の準備の仕方や申込むタイミングなどのご不安点にもお答えしています。

また、岐阜エリアの金融機関ごとの傾向も把握しているので、適切な申込先をご紹介することもできます。「私はどの金融機関に申込むと通りやすいの?」「なるべく金利が低い金融機関に申込みたい」などお気軽にお問い合わせください。